-

부동산 금투협·부동산신탁사 대표단, 일본 방문…

연방타임즈 = 이효주 기자 | 금융투자협회는 국내 6개 부동산신탁사 대표이사로 구성된 '한국 부동산신탁업계 뉴포트폴리오코리아(NPK) 대표단'과 함께 30일부터 다음 달 3일까지 일본 도쿄를 방문한다고 밝혔다. 금투협과 대표단은 미쓰이스미토모트러스트(SMT) 자산운용, 옥타브재팬자산운용, 부동산 개발 특화 로펌인 TMI 등을 찾아 일본 부동산 시장의 투자 트렌드, 부동산개발사(디벨로퍼) 규제 현황 등을 듣는다. 이번 방문은 일본의 도시 재생·재개발 및 대형 부동산 복합개발 프로젝트 시찰, J-리츠(REITS) 시장 현황 파악 및 선진 자산관리 사례 벤치마킹을 위해 일본 내 주요 금융기관을 방문하는 일정으로 구성된다. 또 SMT 부동산기초연구소, 일본 부동산유동화협회 등을 방문해서 부동산신탁 투자에서 자산유동화방식으로서 리츠 활용 방안, 시니어하우징 개발 현황 및 성공 사례, 도시 재개발·재건축을 활성화하기 위한 제도 개선 사항 등도 파악할 예정이다. 특히, 일본의 대표적 디벨로퍼인 모리빌딩과 미쓰이부동산을 차례로 방문한다. 도쿄 미드타운 개발 프로젝트뿐만 아니라, 롯본기힐즈, 아자부다이힐즈 등 힐즈 시리즈 개발 현장을 직접 살펴보며 지속가능한 도시 복합개발 전략과 관리·운영 노하우에 대해 심도있는 논의를 진행할 예정이다. 서유석 금융투자협회 회장은 “저출산·고령화 등 인구구조가 변화하는 상황에서 일본의 성공적인 시니어하우징 개발 사례에 대한 투자 전망 및 시사점을 얻을 수 있을 것”이라며 “이를 통해 도시 및 지역 개발에 대한 새로운 시각과 관점을 체감하고 한국 부동산신탁 시장에 필요한 혁신적 아이디어와 전략을 모색할 수 있으리라 기대한다”고 밝혔다.

- 이효주 기자

- 2024-10-30 20:55

-

정치 한동훈 대표 취임 100일 기자회견..."변화와 쇄신"

연방타임즈 = 이효주 기자 | 당대표 취임 100일을 맞은 한동훈 국민의힘 대표가 “중단없는 변화와 쇄신을 이끌어 가겠다”며 개혁 의지를 밝혔다. 연일 의혹이 제기되고 있는 '김건희 여사' 문제를 두고는 '폭풍'에 비유하며 11월내 정면 돌파하겠다는 의지도 나타냈다. 또 여야의정협의체, 금투세 폐지, 반도체·AI 산업 지원 등의 민생정책도 우선시하겠다고 밝혔다. 한 대표는 11월 내에 매듭지어야 할 일이 있다고 강조하며 의정갈등 해결, 국민 우려에 대한 해결책 제시를 언급했다. 그가 언급한 '최근 드러난 문제들을 비롯해 국민들께서 우려하시는 지점들'은 김건희 여사 관련 문제인 것으로 해석된다. 한 대표는 김 여사와 관련해 인적 쇄신, 대외활동 중단, 여러 의혹에 대한 설명 및 해소, 특별감찰관 임명 등을 대통령실에 제안한 바 있다. 당정관계에 대해서는 '과거와 다른 수평적 당정관계로의 발전적 전환'이 필요하다고 밝혔다. 그는 "당정이 시너지를 높여 상생해야만 나라의 퇴행을 막는 정권재창출이 가능하다"고 했다. 그는 또 다른 중요 과제로 개혁을 주창하면서 “야당의 헌정 파괴 시도를 막아내는 기준은 민심”이라며 “최근 드러난 문제들을 비롯해 국민들께서 우려하시는 지점들에 대해 과감하고 선제적으로 해결책을 제시하고 관철할 수 있어야 한다”고 했다. 여기서 한 대표가 언급한 '최근 드러난 문제'는 김건희 여사 이슈이다. 이날 한 대표는 김건희 여사에 대한 직접적인 언급은 하지 않으면서도 특별감찰관 추천 추진 필요성은 거듭 강조했다. 한 대표는 “(특별감찰관은) 권력을 감시하고 문제를 예방하는 데 굉장히 중점을 두는 기관”이라며 “지금 그런 역할과 기능이 반드시 필요하다”고 말했다. 이어 그는 “국민의힘이 그것조차 머뭇거린다면 '민심을 알기나 하는 건가'라고 생각할 것”이라고 덧붙였다. 일각에서 특검이 아닌 특별감찰관 도입에 대한 실효성 지적이 일고 있는 데 대해 “특별감찰관이 있었다면 지금처럼 문제가 안 됐을 것”이라며 “중요한 건 국민들이 걱정하고 있는 것에 대해 적극 반응하고 변화와 쇄신의 주체가 되기 위한 태도와 입장을 보이는 것”이라고 말했다. 그는 또 “우리의 진짜 목표인 나라가 잘되게 하는 것, 국민이 잘 살게 하는 것에 더 집중하겠다”며 “상승경제 7법, AI 산업 집중 지원을 통해 성장을 추구하겠다”고 강조했다. 그러면서 그는 “이는 과거처럼 '미래'를 위해 '잘 될 놈에게 투자한다'는 의미가 아니다”며 “산업혁명에 비견될 만한 AI 혁명의 흐름에 올라타 과거 고도성장기와 같은 성장을 이뤄내고, 그 성장의 과실을 현재의 우리 모두를 위한 복지에 쓰자는 것”이라고 설명했다. 아울러 한 대표는 당정관계에 대한 우려가 커지고 있는 데 대해 “정부여당이 민심에 부합하는 방향으로 결국 가게 될 것이라고 생각하고, 그 과정에 있다고 봐야 한다”며 “핵심적인 지위에 있는 사람들은 불편한 분들이 있겠지만 민심을 따르려고 하는 중요한 발걸음”이라고 말했다.

- 이효주 기자

- 2024-10-30 20:54

-

부동산 이창용 한은 총재 "올해 성장률 2.2~2.3% 정도 예상…"

연방타임즈 = 이효주 기자 | 이창용 한국은행 총재는 29일 "올해 연간 성장률은 2.2~2.3% 수준을 예상한다"고 전망치를 제시했다. 올 3분기 실질 국내총생산(GDP)(속보)이 전기 대비 0.1% 성장하는 데 그친 가운데, 당초 한은 성장 전망치(2.4%)보다 떨어질 것이라는 예상이다. 다만, 이 총재는 경기침체 가능성에 대한 지적에 대해 "동의할 수 없다"고 선을 그었다. 이 총재는 이날 국회 기획재정위원회 종합 국정감사에 출석해 '성장률 전망치 조정이 불가피해졌다'는 야당 의원 등의 질의 관련 "연간 성장률은 2.4%보다 낮아질 가능성이 커졌다"며 "4분기 결과에 따라 2.2~2.3% 수준으로 떨어지지 않을까 생각하고 있다"고 말했다. 10월에 기준금리 인하가 전격 단행된 데도 불구하고 대출금리 상승이 나타나는 데 대해서는, 이 총재는 "가계부채, 부동산 가격에 대한 경고가 떴기 때문에 은행들의 협조 아래 대출을 줄여가고 있다"며 "(대출금리가 오른 것은) 그러한 과정에서 나타난 현상으로, 가계대출이 안정화되면 정상화될 수 있을 것으로 본다"고 판단했다. 오는 11월 28일 열리는 금통위의 기준금리 방향에 대한 질의에 대해서도, 이 총재는 "금리 결정은 하나의 변수만 보는 게 아니고 종합적으로 본다"고 강조했다. 이 총재는 "미국 대선, 연준(Fed)의 금리 결정으로 경제상황이 어떻게 변하는 지를 보고, 달러 가치가 어떻게 될 지, 수출 등 내년 경제전망, 거시 정책이 부동산, 가계부채에 미치는 영향 등도 고려해 (금리를) 결정할 것"이라고 설명했다. 국회 기획재정위원회 국정감사에서 이종욱 국민의힘 의원은 이창용 총재에게 “금리인하 실기 논란에 대해 말씀드린다. 통계청의 동행지수는 1분기 이후 하락세로 전환했고 또 양대 경제지수로 불리는 경제심리지수, 전 산업의 기업심리지수도 6·7월 정점으로 하락 전환했다”며 “KDI는 일찍이 상반기부터 내수 회복을 위해 금리인하가 필요하다고 주장했다”고 지적했다. 이창용 한국은행 총재가 금리인하 실기 논란 관련 지적에 금융안정을 고려한 영향이라고 말했다. 이를 고려하지 않고 금리를 내릴 시 부작용이 발생한다는 설명이다. 이어 이 의원은 “실제 3분기 성장률이 0.1%로 그쳐 한은이 기준금리를 한두 달 먼저 인하했다면 좋지 않았겠느냐 하는 시각도 존재한다”며 “실기론에 대해 입장을 말해달라”고 질의했다. 이 총재는 “KDI는 경제가 나빠지고 있다고 하는데, 경기가 폭락하고 위기가 오는 이런 수준이 아니라고 생각한다”며 “경기는 자영업자가 어려운 것에 대한 KDI 분석은 동의한다”고 답했다.

- 이효주 기자

- 2024-10-29 20:27

-

사회 고흥군, 명예도로명 '천경자예술길' 생긴다

고흥군(군수 공영민)은 고흥 출신이자 한국을 대표하는 화가인 천경자 화백의 탄생 100주년을 기념해 '천경자예술길'이라는 명예도로명을 부여했다고 밝혔다. 명예도로명은 실제 주소로 사용되지는 않지만, 지역사회와 관련된 인물의 사회 공헌도와 공익성, 상징성 등을 고려해 지방자치단체장이 5년간 지정할 수 있다. '천경자예술길'로 명예도로명이 부여되는 구간은 고흥읍 중심부의 봉황길과 옥상길을 거쳐 천 화백의 생가가 있는 옥상마을 일대까지 약 851m에 이른다. 특히, 생가와 인접한 이 구간은 천 화백의 삶과 예술적 배경을 재조명할 수 있는 상징적 장소로 의미가 크다. 군은 이번 천경자 화백의 탄생 100주년 기념 특별전시와 연계해 명예도로명을 부여하고, '천경자예술거리'를 조성해 고흥 지역의 문화와 예술적 가치를 널리 알리고 방문객들에게 특별한 경험을 제공할 계획이다. 군 관계자는 "천경자 화백은 고흥이 자랑하는 인물로, 천 화백의 업적을 기리고 기억할 수 있는 공간을 통해 우리 지역의 자긍심을 높이고 품격 있는 예술을 접할 기회가 되길 바란다"고 전했다. (편집자주 : 이 보도자료는 연합뉴스 기사가 아니며 고객들의 편의를 위해 연합뉴스가 원문 그대로 서비스하는 것입니다. 연합뉴스 편집방향과는 무관함을 주지해 주시기 바랍니다) (끝) 출처 : 고흥군청 보도자료

- 고순희 기자

- 2024-10-29 11:49

-

국제 인천공항, 우즈베키스탄 카놋샤크항공 신규 취항

인천국제공항공사(사장 이학재)는 우즈베키스탄 국적 항공사 카놋샤크(Qanot Sharq)항공이 28일부터 인천-타슈켄트 정기 노선에 신규 취항한다고 밝혔다. 이와 관련해 28일 인천공항 제1여객터미널 출국장에서 카놋샤크항공의 신규 취항행사가 열렸으며, 인천국제공항공사와 카놋샤크항공 관계자들이 참석해 신규 취항을 기념하고 탑승객에게 기념품을 증정했다. 카놋샤크항공은 우즈베키스탄의 신규 국적 항공사로 국내선 5개 노선과 국제선 10개 노선을 운영 중이다. 카놋샤크항공의 인천-타슈켄트 노선은 28일부터 주2회(월, 목) 운항하며 인천에서 타슈켄트까지 운항시간은 7시간 45분 가량이다. 이번 신규 취항으로 인천-타슈켄트 노선의 항공편은 기존 2개 항공사에서 3개 항공사로 늘어나 타슈켄트를 목적지로 하는 관광, 상용 목적 여행객의 선택지가 확대 됐다. 이번 신규 취항은 중앙아시아 지역 전략 노선 유치를 위한 공사의 마케팅 활동의 결과로, 카놋샤크항공이 동아시아 지역에 취항한 것은 이번 인천공항 취항이 처음이다. 그동안 공사는 중앙아시아와 동아시아를 잇는 항공 네트워크를 선점하기 위해 중앙아시아를 전략노선으로 선정하고 운수권 증대 지원 및 현지 홍보 마케팅 활동을 지속 추진해 왔다. 인천국제공항공사 이학재 사장은 "올해 말 완공 예정인 4단계 건설 사업을 통해 연간 국제선 여객 1억 6백만 명 수용이 가능한 공항 인프라를 확보하게 되는 만큼, 앞으로도 지역별 맞춤형 마케팅을 확대해 신규 항공사 및 노선 유치에 박차를 가함으로써 인천공항의 글로벌 허브 경쟁력을 강화해 나갈 계획이다"고 말했다. (편집자주 : 이 보도자료는 연합뉴스 기사가 아니며 고객들의 편의를 위해 연합뉴스가 원문 그대로 서비스하는 것입니다. 연합뉴스 편집방향과는 무관함을 주지해 주시기 바랍니다) (끝) 출처 : 인천국제공항공사 보도자료

- 신경원 기자

- 2024-10-29 11:49

-

사회 마포구, 연남동 '끼리끼리길' 안전과 상권 다 잡았다

마포구(구청장 박강수) 연남동 일대의 '끼리끼리길'이 보행자 중심의 거리로 재탄생했다. '끼리끼리길'는 홍대 레드로드와 합정동 하늘길·소원길에 이어 진행된 세 번째 특화 거리 사업으로, 이번 보도 정비 구간은 끼리끼리3길인 연남동 동교로 233부터 동교로 249까지의 180미터(m) 구간이다. 사업 대상지인 연남동 동교로 일대는 다양한 카페와 맛집이 밀집한 마포구의 주요 상권 중 하나다. 평소에도 많은 방문객으로 붐비는 지역이지만, 좁고 울퉁불퉁한 보도가 정비되지 않아 보행자들이 불편을 겪고 있었다. 특히, 핼러윈 데이와 연말연시 등 인파가 몰리는 시기에는 낙상 위험 등 안전사고 발생의 우려가 있었다. 이에 마포구는 주민 간담회 등을 열고 의견을 수렴해 사업 구간에 있는 노상공영주차장 19면을 폐쇄하고 보도 폭을 기존 2미터(m)에서 최대 4.6미터(m)까지 확장했다. 이와 함께 통행 시 낙상 우려가 있는 경사를 조정해 보행자 중심의 환경을 조성했다. 그 결과 핼러윈 데이를 앞둔 지난 일요일, '끼리끼리길' 일대에 12,000명 이상의 인파가 몰렸으나 안전사고 없이 질서가 유지되는 모습을 보였다. 마포구는 가족과 친구, 연인끼리 함께 즐기기 좋은 '끼리끼리길'의 안전한 보행환경이 골목 상권 활성화와 지역 경제 발전에 긍정적인 영향을 미칠 것으로 기대하고 있다. 박강수 마포구청장은 "안전한 보행환경과 상권 활성화를 동시에 이끌어내기 위해 사람들이 편히 다닐 수 있는 보행로를 조성했다"라며 "마포구는 어린이와 어르신, 장애인 등 모든 주민이 마포구 곳곳을 편히 다닐 수 있도록 도로 개선에 힘쓰겠다"라고 말했다. 한편, 마포구는 젊은 세대가 많이 모이는 홍대 클럽거리의 인도도 3.5미터(m)에서 4.4미터(m)까지 넓혔다. 확장된 클럽거리의 보행로는 주말 밤, 특히 핼러윈 데이를 앞둔 지난 10월 25일 금요일 밤부터 월요일 새벽까지 많은 인파가 몰리는 시간대에 보행자의 안전을 지키는 데 큰 역할을 했다.

- 신경원 기자

- 2024-10-29 11:47

-

전국뉴스 자연과 융합하는 관악구 최초 산지형 '난곡 파크골프장(가칭)' 조성

관악구(구청장 박준희)가 구민들의 건강한 여가생활을 위해 남녀노소 누구나 즐길 수 있는 '난곡 파크골프장(가칭)' 조성에 박차를 가하고 있다. 구는 민선 8기 역점 사업으로 관악산 자락 근린공원 24개소를 구민들이 언제 어디서든 자연과 문화 혜택을 누릴 수 있도록 '관악산공원 24프로젝트'를 추진하고 있다. 관악구 최초로 조성되는 파크골프장은 '관악산공원 24프로젝트' 사업의 일환으로 난곡동 관악산 자락 11,285㎡ 부지에 9개 홀 규모로 올해 안에 준공을 목표로 추진 중이다. 난곡동 관악산 자락은 수십 년간 쓰레기 매립과 불법주차로 주민들의 환경개선에 대한 요구가 끊임없이 제기돼 왔다. 이에 구는 관악산에 둘러싸인 지리적 특성을 최대한 살리고, 경사지 단차를 적극 활용해 관악산의 자연경관 속에서 도시민들이 여가와 힐링을 만끽할 수 있도록 계획했다. 관악산공원 24프로젝트의 대표적인 사업 성과인 '난곡 파크골프장'은 자연과 만나는 새로운 형태의 산지형 파크골프장으로 주민들에게 새로운 여가녹지 공간으로 활용될 것이다. 이번 파크골프장 조성이 완료되면 관내 여가시설의 확충뿐만 아니라 지역 주민들의 주거환경 개선에도 크게 기여할 것으로 기대된다. 또한 주민들의 관외 파크골프장 시설을 이용하기 위한 시간과 비용도 절감될 것으로 보인다. 이외에도 구는 구민들의 증가하는 생활체육 수요를 반영해 낙성대지구 유휴부지를 활용해 5,326㎡ 부지에 약 27억 원의 예산을 투입해 축구전용구장도 조성 중이다. 박준희 관악구청장은 "최근 증가하는 파크골프장 수요인원에 비해 관내 시설이 부재한 것에 대해 안타까움이 컸다. 이번 파크골프장 조성으로 새로운 여가문화를 만들어가게 돼 매우 기쁘다"라며 "앞으로도 '관악산 공원 24 프로젝트'를 통해 주민들이 24시간 언제든지 자연과 문화 혜택을 누릴 수 있도록 특화공원 조성에 더욱 박차를 가하겠다"라고 말했다.

- 배용철 기자

- 2024-10-29 11:47

-

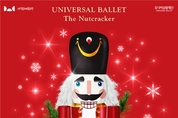

기본분류 대구문화예술회관 기획 유니버설발레단 '호두까기인형' 내달 15일∼16일 개최

대구문화예술회관 기획공연 유니버설발레단 '호두까기인형'이 오는 11월 15일(금) 오후 7시 30분과 11월 16일(토) 오후 3시에 대구문화예술회관 팔공홀에서 펼쳐진다. 해당 작품은 작곡가 차이콥스키와 안무가 마리우스 프티파가 탄생시킨 3대 발레 명작 중 하나로, 1892년 세계 초연 이후 겨울과 연말 시즌을 대표하며 전 세계인의 사랑을 받고 있다. '호두까기인형'은 차이콥스키의 음악과 마리우스 프티파의 안무가 탄생시킨 고전 발레 중 하나로 '백조의 호수', '잠자는 숲속의 미녀'와 더불어 '차이콥스키 3대 명작'으로 불린다. 1892년 러시아 상트페테르부르크 마린스키 극장에서 초연된 '호두까기인형'은 132주년을 맞은 지금까지도 크리스마스와 연말이 있는 겨울 발레 공연으로 세계적인 사랑을 받고 있으며, 특히 대중성 면에서 큰 인기를 얻고 있다. 유니버설발레단의 '호두까기인형'은 차이콥스키 음악의 아름다움을 가장 잘 살려냈다는 평을 받는 러시아 마린스키 발레단의 바실리 바이노넨(1901∼1964) 버전을 따른다. 연말 분위기를 한껏 무르익게 할 신비롭고 환상적인 무대, 원작의 스토리가 생생하게 살아 숨 쉬는 연출과 안무, '눈의 왈츠', '로즈 왈츠'의 수준 높은 코르드 발레(군무), 클라라와 호두까기왕자의 그랑 파드되(2인무), 러시아, 스페인, 아라비아, 중국의 캐릭터 댄스까지 볼거리가 풍성하다. 이번 공연에서는 '강미선·콘스탄틴 노보셀로프'와 '한상이·이고르 콘타레프'가 각각 클라라와 호두까기왕자로 출연하며, 유니버설발레단을 대표하는 발레 스타들의 진면목을 대구문화예술회관 팔공홀 무대에서 만날 수 있다. 김희철 대구문화예술관장은 "우리나라 최고의 민간 발레단인 유니버설발레단과 함께 '호두까기인형'을 대구문화예술회관 무대에 처음으로 올릴 수 있어 영광이다. 남녀노소 누구나 즐길 수 있는 화려한 무대와 뛰어난 안무가 함께하는 선물 같은 공연에 많은 분들이 찾아오셔서 연말 분위기를 만끽하시길 바란다"고 말했다. 공연은 만 5세(2019년생 포함, 이전 출생자) 관람가로 입장료는 R석 7만 원, S석 5만 원, A석 3만원, H석 2만 원이며, 예매는 대구문화예술회관 홈페이지(daeguartscenter.or.kr)와 전화(대구문화예술회관 053-430-7655/인터파크 콜센터 1544-1555)로 할 수 있다.

- 고순희 기자

- 2024-10-29 11:47

-

전국뉴스 서초구, 서초 산책길 브랜드 '서초행복길' 새단장

서울 서초구(구청장 전성수)는 서초의 산책길 브랜드인 '서초행복길(이하 서행길)'을주민들이 더 즐겁게 이용할 수 있도록 숲길, 물길, 흙길, 무장애길 중심의 5개의 순환형 코스로 재정비했다고 29일 밝혔다. 서초행복길의 줄임말인 '서행길'은 '행복'과 '느리게 걷다'라는 중의적인 의미를 담은 서초구의 산책길 브랜드이다. 구는 길 주변의 다양한 볼거리와 즐길거리, 이야기들을 담아 5개의 순환코스 및 확장코스를 조성해 주민들이 쾌적한 도시환경과 아름다운 자연을 느낄 수 있도록 했다. 물길과 흙길로 이뤄진 1코스(고속터미널역∼잠원나들목)는 '시인의 마음으로 걷는 길'을 주제로 피천득 시인을 기리는 산책로가 조성돼 있다. 산책로는 한강까지 시원하게 이어지며 낮과 밤 모두 아름다운 한강 풍경을 즐길 수 있다. 숲길로 가득찬 2코스(잠원나들목∼서초IC)는 '도심 속에서 즐기는 맨발 산책'을 주제로 울창한 숲길이 조성됐다. 이와 함께 요즘 뜨거운 인기를 얻고 있는 황토 맨발길과 세족장이 준비돼 있어 주민들과 인근 직장인들의 사랑을 받고 있다. 3코스(서초IC∼우면교)는 '유유자적 즐기는 양재천'을 주제로 숲길, 물길로 이루어진 서초행복길의 중심 코스다. 인근의 양재천길 상권과 양재도서관 등 가족과 함께 즐길 수 있도록 구성했으며, 봄에는 만개한 벚꽃도 만나볼 수 있는 사진 명소이다. 4코스(우면교∼방배역)와 5코스(방배역∼고속터미널역)는 각각 산행과 관광객 추천 코스를 주제로 하는 숲길과 무장애길이다. 4코스에는 장애물 없이 편한 산행이 가능한 무장애숲길이, 5코스에는 반포한강공원과 고투몰 등 관광명소와 도심 속 자연을 만날 수 있는 몽마르뜨공원, 서리풀공원 등이 위치해 있다. 구는 주민들이 지도를 보며 코스를 편하게 찾을 수 있도록 위치기반(GPS) 서비스도 운영 중이다. 네이버 지도 앱에서 '서초행복길'을 검색하거나, 서행길 종합안내 표지판의 QR코드를 스캔해 '서초스마트시티' 앱을 설치하면 코스 지도와 주변 정보를 확인할 수 있다. 이와 함께 '서초행복길' 재정비를 맞아 '서행길 스탬프챌린지'도 운영한다. 걷기앱(캐시워크)을 설치하고 지정된 장소 10곳 중 5곳 이상을 방문하면 선착순 800명에게 커피 쿠폰을 제공한다. 이달 14일부터 진행된 1차 챌린지에는 현재 약 7천명이 참여하고 있으며, 서행길 구석구석 숨겨진 가을 명소를 발견하는 2차 챌린지 장소도 11월 14일 공개 예정이다. 전성수 서초구청장은 "다양한 볼거리와 즐길거리가 녹아있는 '서초행복길'을 걸으며 도심 속 자연을 느끼고, 행복과 웃음을 찾아가시기를 바란다"고 말했다.

- 고순희 기자

- 2024-10-29 11:46

-

국제 뉴욕에서 열리는 포춘 글로벌 포럼의 연사 라인업 발표

-- 7차례의 세계 챔피언이자 기업가인 톰 브래디와 IMF 부총재 기타 고피나스 등 여러 유명 인사들이 세계적인 기업들의 경영진과 정책 리더들로 구성된 포춘의 연례 행사 모임에서 연설하기로 확정되었다 -- CIA 국장과 장관을 지낸 레온 파네타와 마이크 폼페이오가 "미국과 새로운 세계 질서"에 대한 핵심적인 대화를 통해 이 포럼을 연다 뉴욕 2024년 10월 28일 /PRNewswire=연합뉴스/ -- 포춘은 오늘 2024 포춘 글로벌 포럼[https://fortune.com/conferences/fortune-global-forum-2024/ ]의 확정 연사 명단을 발표했다. 이 포럼은 세계 최대 다국적 기업의 CEO와 리더, 정책 입안자, 사상가, 투자자들이 모이는 주요 행사로, 2024년 11월 11일부터 12일까지 뉴욕시의 재즈 앳 링컨 센터에서 열린다. 포춘 글로벌 포럼은 기업 , 정부, 문화 분야의 주요 인사들 간의 의미 있는 대화를 촉진하고 전 세계 사업 전략에 대한 비판적 통찰을 제공하는 것으로 잘 알려져 있다. 이틀간 열리는 이 권위 있는 행사에는 포춘 글로벌 500 대 기업 등 전 세계에서 가장 크고 가장 혁신적인 기업들의 최고 경영진이 참석한다 . 올해 주제인 ' 빠른 변화에 처한 기업들 '에서는 AI 기반 경제의 인력 관리, ESG 반발 해소, 기술 리스크 및 규제 문제 완화, 기후 및 에너지 문제 해결, 지정학적 긴장 해소, 예측할 수 없는 전 세계 무역 환경에서의 기회 활용 등 현재의 역동적인 비즈니스 지형 이 안고 있는 시급한 문제를 다룬다 . 미국 대통령 선거가 일주일도 채 남지 않았으며 전 세계 70여 개국에 퍼져 있는 미 유권자들이 이미 투표에 참여한 가운데 포춘 글로벌 포럼은 CI A 국장 (2009~2011년), 국방장관(2011~2013년)을 역임한 레온 파네타(Leon Panetta) 미국 파네타 공공정책연구소 회장과 CIA 국장(2017-2018), 국무장관(2018~2021년)을 역임한 마이크 폼페이오(Mike Pompeo) 가 세계 외교와 전 세계 무대에서의 미국의 역할에 대해 핵심적인 대화를 나누며 아시아 포춘 총괄 편집장 겸 포춘 글로벌 포럼 공동 의장 클레이 챈들러 (Clay Chandler) 가 진행하는 토론회를 통해 11월 11일 월요일 개막한다. 7차례나 세계 챔피언에 오른 톰 브래디(Tom Brady)와 하버드 경영대학원장을 역임한 니틴 노리아(Nitin Nohria) 교수가 포춘 편집장 알리슨 숀텔(Alyson Shontell)과 함께 팀워크의 기술(및 과학)에 대해 이야기한다. 국제통화기금의 수석 부총재 기타 고피나스(Gita Gopinath)는 포춘의 클레이 챈들러와 함께 지정학적, 인구학적 변화가 세계 경제를 어떻게 만들어 가고 있는지에 대해 토론할 예정이다. 퓰리처상을 수상한 작곡가이자 재즈 앳 링컨 센터의 경영 및 예술 디렉터인 윈턴 마살리스(WyntonMarsalis)는 포춘 라이브 미디어 편집장 앤드류 누스카(Andrew Nusca)와 함께 민주주의, 정의 추구 그리고 우리가 재즈의 근간으로부터 리더십에 관해 배울 수 있는 것들을 이야기한다. 포춘 CEO 아나스타샤 니르코프스카야(Anastasia Nyrkovskaya)는 "이 중요한 시기에 전 세계 최대 기업들의 가장 뛰어난 인재와 리더들이 한자리에 모여 일 대 일로 혹은 그룹 대 그룹으로 만나고, 진보와 혁신의 의제를 추진할 수 있게 되어 영광"이라면서 "포춘보다 이 일을 잘하는 곳은 없다. 이제는 전 세계 사람들을 위해 비즈니스를 더 좋게 만들 수 있는 새로운 방향을 재설정하고 결정해야 할 때"라고 말했다. 그 외의 연사들은 다음과 같다 . - 찰스 애드킨스 ( Charles Adkins), 헤데라 사장 - 하워드 보빌 ( Howard Boville), DXC 테크놀로지 수석 부사장 - 존 호프 브라이언트 ( John Hope Bryant), 오퍼레이션 호프 설립자 , 회장 겸 CEO - 빅터 불토 ( Victor Bulto), 미국 노바티스 사장 - 알렉스 크리스 ( Alex Chriss), 페이팔 사장 겸 CEO - 크리스 콕스 ( Chris Cocks), 하스브로 CEO - 게리 콘 ( Gary Cohn), IBM 부회장 , 전 미국 전국경제협의회 디렉터 - 브라이언 코넬 ( Brian Cornell), 타깃 코퍼레이션 회장 겸 CEO - 조앤 크레부아세랏 ( Joanne Crevoiserat), 테피스트리 CEO - 아브히짓 두베이 ( Abhijit Dubey), NTT 데이터 CEO - 짐 피털링 ( Jim Fitterling), 다우 회장 겸 CEO - 아데나 프리드먼 ( Adena Friedman), 나스닥 회장 겸 CEO - 스테드먼 그레이엄 (Stedman Gr aham), S. 그레이엄 앤 어소시이츠 회장 겸 CEO - 제니퍼 홈그렌 ( Jennifer Holmgren) 박사 , 란자테크 CEO - 프레드 후 ( Fred Hu), 프리마베라 캐피털 설립자 겸 회장 - 폴 허드슨 ( Paul Hudson), 사노피 CEO - 바바라 험프턴 ( Barbara Humpton), 미국 지멘스 사장 겸 CEO - 크리스 하이엄스 ( Chris Hyams), 인디드 CEO - 비아르케 잉겔스 ( Bjarke Ingels), 비아르케 잉겔스 그룹 (BIG) 설립자 겸 크리에이티브 디렉터 - 메릿 자노우 ( Merit Janow), 마스터카드 회장 , 컬럼비아 대학 명예 학장 겸 교수 - 케유 진 (Keyu Jin), 런던정경대 경제과 부교수 - 케이트 존슨 ( Kate Johnson), 루멘 테크놀로지스 CEO - 비말 카푸르 ( Vimal Kapur), 하니웰 CEO - 체이스 코크 ( Chase Koch), 코크 인더스트리스 EVP 겸 코크 디스럽티브 테크놀로지스 설립자 - 조시 쿠시너 ( Josh Kushner), 스라이브 캐피털 설립자 겸 매니징 파트너 - 에릭 커처 ( Eric Kutcher), 맥킨지 앤 컴퍼니 북미 시니어 파트너 겸 회장 - 롭 맨프레드 ( Rob Manfred), MLB 커미셔너 - 담비사 모요 ( Dambisa Moyo) 남작 부인 , 영국 상원 의원 겸 베르사카 인베스트먼트 공동 회장 - 톰 옥슬리 ( Tom Oxley) 박사 , 싱크론 설립자 겸 CEO - 크리스틴 펙 ( Kristin Peck), 조에티스 CEO - 자비에르 로드리게스 ( Javier Rodriguez), 다비타 CEO - 나탄 로젠버그 ( Nathan Rosenberg), 인시그니암 설립 파트너 - 아담 실버 ( Adam Silver), NBA 커미셔너 - 존 스탠키 ( John Stankey), AT&T CEO - 찰스 반 데르 스티니 ( Charles Van der Steene), 북미 A.P. 몰러 머스크 사장 - 크리스찬 서덜랜드 -웡(Christian Sutherland-Wong), 글래스도어 CEO - 조이 와트 ( Joey Wat), 염 차이나 CEO - 티모시 위네스 ( Timothy Wennes), 미국 산탄데르 CEO - 스티븐 윌리엄스 ( Steven Williams), 북미 펩시코 푸드 CEO 이 외에도 포춘은 올해 포춘 글로벌 포럼에서 비즈니스 분야의 가장 영향력 있는 100인 의 새로운 명단을 공개한다 . 포춘은 11월 11일 저녁 포럼 갈라 디너 참석자들에게 이 명단을 먼저 공개하며, 다음 날인 11월 12일 오전에는 온라인과 포춘 뉴스레터에 이 명단을 게재한다. 이 새로운 글로벌 순위인 MPP 100은 포춘의 독자적이고 특별한 방법론을 사용하여 가장 광범위한 영향력을 보유하고 있는 기업과 사람들을 독자적으로 파악하여 포춘 500대 기업[https://fortune.com/ranking/fortune500/ ], 포춘 글로벌 500대 기업[https://fortune.com/ranking/global500/ ], 가장 영향력 있는 여성[https://fortune.com/ranking/most-powerful-women/ ] 등 기업과 비즈니스 리더들의 아이코닉한 리스트를 발표한 포춘의 역사를 기반으로 한다. 포춘은 이 포럼에 앞서 연사 , 참석자 및 세션 리스트를 업데이트할 예정이다. 자세한 정보와 전체 의제는 이벤트 웹사이트 여기[https://fortune.com/conferences/fortune-global-forum-2024/ ]에서 확인할 수 있다. 포춘 글로벌 포럼 : 포춘 글로벌 포럼은 1995년부터 포춘의 편집자들이 글로벌 비즈니스의 역동적인 최전선에 있는 주요 도시 들 에서 개 최해 왔다 . 이 포럼에는 전 세계 최대의 다국적 기업들의 회장, 사장, CEO 등 전 세계 산업에 걸쳐 있는 기업의 리더들 이 모인다 . 포춘 글로벌 포럼의 참가는 초대에 의해서만 가능하다. 포춘 글로벌 포럼 2024는 지식 파트너 맥킨지 앤 컴퍼니, 프리미어 파트너 우량예와 일반 파트너 어필라, DXC 테크놀로지, 헤데라, 인디드, 인시그니암, 노바티스, 페이팔이 후원한다. 포춘 글로벌 포럼이 뉴욕시에서 열리는 것은 이번이 처음 이 다 . 포춘 글로벌 포럼을 개최한 도시에는 싱가포르, 바르셀로나, 광저우, 뉴델리, 청두, 로마, 홍콩, 토론토, 파리, 아부다비, 케이프타운, 샌프란시스코 등이 있다. 포춘 : 포춘은 비즈니스를 더 잘 하고 싶어하는 사람들을 위해 신뢰할 수 있고 , 수상 경력이 있는 보도와 정보의 유산을 기반으로 만들어진 세계적인 멀티 플랫폼 미디어 회사이다. 독립적으로 소유된 포춘은 기업들을 발전시키고 있는 새로운 세대의 혁신가들뿐만 아니라 전 세대 최대 기업들과 그 지도자들의 이야기를 들려준다. 디지털과 인쇄물을 보유한 포춘은 엄격한 벤치마크를 통해 전 세계 지역 기업들의 실적을 측정하고 그들이 책임을 지도록 한다. 포춘의 아이코닉한 순위는 포춘 500대 기업[https://fortune.com/ranking/fortune500/ ], 포춘 글로벌 500대 기업[https://fortune.com/ranking/global500/ ], 가장 영향력 있는 여성[https://fortune.com/ranking/most-powerful-women/ ], 그리고 세계에서 가장 존경 받는 기업[https://fortune.com/ranking/worlds-most-admired-companies/ ]을 포함한다. 포춘은 글로벌 포춘 포럼[https://fortune.com/conferences/fortune-global-forum-2024/overview ], 브레인스톰 테크[https://fortune.com/conferences/fortune-brainstorm-tech-2025 ]와 포춘 가장 영향력 있는 여성[https://fortune.com/conferences/fortune-most-powerful-women-2024 ] 등 동사만의 서밋과 컨퍼런스를 위해 업계 사상 지도자들을 소집함으로써 세계적 수준의 공동체를 구축한다. 상세 정보가 필요할 경우 fortune.com을 방문하기 바란다. 미디어 연락처 : Patrick Reilly 포춘 Patrick.Reilly@fortune.com Chelsea Hudson 포춘 Chelsea.Hudson@fortune.com 로고 - https://mma.prnewswire.com/media/2167808/Fortune_Media_Logo.jpg 출처: Fortune Media (USA) Corporation Fortune Global Forum Speaker Lineup Unveiled for Nov. 11-12 in New York City -- Seven-Time World Champion and Entrepreneur Tom Brady and Deputy Managing Director of the IMF Gita Gopinath among other luminaries confirmed to speak at Fortune's annual gathering of top global business executives and policy leaders -- Leon Panetta and Mike Pompeo, former White House Cabinet secretaries and Directors of the CIA, will open the Forum in a vital dialogue about "America and the new global order" NEW YORK Oct 24, 2024 /PRNewswire/ -- Fortune announced today a list of confirmed speakers for its 2024 Fortune Global Forum[https://fortune.com/conferences/fortune-global-forum-2024/ ], the premier gathering of CEOs and leaders of the world's largest multinational companies, alongside policy makers, thought leaders, and investors, convening November 11-12, 2024, in New York City at Jazz at Lincoln Center. The Fortune Global Forum is known for facilitating meaningful conversations among leading figures in business, government, and culture, providing critical insights into global business strategies. This prestigious two-day event convenes top executives from the world's largest and most innovative companies, including the Fortune Global 500. This year's theme, "Business at the Speed of Change," will address pressing issues in today's dynamic business landscape including managing workforces in an AI-powered economy, addressing ESG backlash, mitigating technology risks and regulatory challenges, tackling climate and energy issues, navigating geopolitical tensions, and capitalizing on opportunities in an unpredictable global trade environment. Given the U.S. presidential election will be held less than a week before, and voters in more than 70 countries around the world have gone to the polls, the Fortune Global Forum kicks off on Monday Nov. 11 with a vital discussion on global diplomacy and America's role on the world stage with Leon Panetta, Chairman of the Panetta Institute for Public Policy and U.S. Secretary of Defense (2011-2013), Director, Central Intelligence Agency (2009-2011) and Mike Pompeo, U.S. Secretary of State (2018-2021), Director, Central Intelligence Agency (2017-2018), moderated by Clay Chandler, Executive Editor, Asia, Fortune and Co-Chair, Fortune Global Forum. Seven-Time World Champion Tom Brady and Professor and Former Dean of Harvard Business School Nitin Nohria will talk with Fortune Editor-in-Chief Alyson Shontell on the art (and science) of teamwork. Gita Gopinath, First Deputy Managing Director of the International Monetary Fund, will speak with Fortune's Clay Chandler on how geopolitical and demographic shifts are shaping the global economy. Wynton Marsalis, Pulitzer Prize winning composer and Managing and Artistic Director of Jazz at Lincoln Center, will talk with Fortune Live Media Editorial Director Andrew Nusca about democracy, the pursuit of justice, and what the fundamentals of jazz can teach us about leadership. "During these momentous times, we are honored to convene the brightest minds and leaders of the world's largest companies to meet face-to-face, peer-to-peer, and to drive an agenda of progress and transformation," said Anastasia Nyrkovskaya, Fortune CEO. "Nobody does this better than Fortune. It's time for both resetting and determining new directions that can make business better for people everywhere in the world." Additional speakers include: - Charles Adkins, President, Hedera - Howard Boville, Executive Vice President, DXC Technology - John Hope Bryant, Founder, Chairman and CEO, Operation Hope - Victor Bulto, President, Novartis US - Alex Chriss, President and CEO, PayPal - Chris Cocks, CEO, Hasbro - Gary Cohn, Vice Chairman, IBM; Former Director, U.S. National Economic Council - Brian Cornell, Chairman and CEO, Target Corporation - Joanne Crevoiserat, CEO, Tapestry - Abhijit Dubey, CEO, NTT Data - Jim Fitterling, Chairman and CEO, Dow - Adena Friedman, Chair and CEO, Nasdaq - Stedman Graham, Chairman and CEO, S. Graham and Associates - Dr. Jennifer Holmgren, CEO, LanzaTech - Fred Hu, Founder and Chairman, Primavera Capital - Paul Hudson, CEO, Sanofi - Barbara Humpton, President and CEO, Siemens USA - Chris Hyams, CEO, Indeed - Bjarke Ingels, Founder and Creative Director, Bjarke Ingels Group (BIG) - Merit Janow, Chairperson, MasterCard and Dean Emerita and Professor, Columbia University - Keyu Jin, Associate Professor of Economics, London School of Economics - Kate Johnson, CEO, Lumen Technologies - Vimal Kapur, CEO, Honeywell - Chase Koch, EVP, Koch Industries, and Founder, Koch Disruptive Technologies - Josh Kushner, Founder and Managing Partner, Thrive Capital - Eric Kutcher, Senior Partner and Chair, North America, McKinsey & Company - Rob Manfred, Commissioner, Major League Baseball - Baroness Dambisa Moyo, Member, U.K. House of Lords and Co-Principal, Versaca Investments - Dr. Tom Oxley, Founder and CEO, Synchron - Kristin Peck, CEO, Zoetis - Javier Rodriguez, CEO, DaVita - Nathan Rosenberg, Founding Partner, Insigniam - Adam Silver, Commissioner, National Basketball Association - John Stankey, CEO, AT&T - Charles Van der Steene, President, North America, A.P. Moller Maersk - Christian Sutherland-Wong, CEO, Glassdoor - Joey Wat, CEO, Yum China - Timothy Wennes, CEO, Santander US - Steven Williams, CEO, PepsiCo Foods North America Additionally, Fortune will debut a new list at this year's Fortune Global Forum: The Fortune 100 Most Powerful People in Business. At the Forum's Gala Dinner on the evening of Nov. 11, Fortune will unveil the list early for attendees; the following morning, Nov. 12, the list will be published online and in Fortune newsletters. This new global ranking - the MPP 100 - builds on Fortune's history of publishing iconic lists of companies and business leaders - including the Fortune 500[https://fortune.com/ranking/fortune500/ ], Fortune Global 500[https://fortune.com/ranking/global500/ ], and Most Powerful Women[https://fortune.com/ranking/most-powerful-women/ ] ? by independently identifying those with far-reaching power and influence using Fortune's proprietary and unique methodology. Fortune will be updating the list of speakers, attendees, and sessions prior to the Forum. For more information and the full agenda, visit the event website here[https://fortune.com/conferences/fortune-global-forum-2024/ ]. About the Fortune Global Forum: Since 1995, the Fortune Global Forum has been hosted by the editors of Fortune in great cities on the dynamic frontiers of global business. The Forum convenes leaders from companies that span industries across the globe -- the chairmen, presidents, and CEOs of the world's largest multinational companies. Participation in the Fortune Global Forum is by invitation only. Fortune Global Forum 2024 is supported by Knowledge Partner McKinsey & Company; Premier Partner Wuliangye; and Partners AFEELA, DXC Technology, Hedera, Indeed, Insigniam, Novartis, and PayPal. This is the first time the Fortune Global Forum has convened in New York City. Previous Fortune Global Forum host cities have included Singapore, Barcelona, Guangzhou, New Delhi, Chengdu, Rome, Hong Kong, Toronto, Paris, Abu Dhabi, Cape Town, and San Francisco. About Fortune: Fortune is a global multi-platform media company built on a legacy of trusted, award-winning reporting and information for those who want to make business better. Independently owned, Fortune tells the stories of the world's biggest companies and their leaders as well as a new generation of innovators who are moving business forward. Digitally and in print, Fortune measures corporate performance through rigorous benchmarks, and holds companies accountable, in regions around the world. Its iconic rankings include Fortune 500[https://fortune.com/ranking/fortune500/ ], Fortune Global 500[https://fortune.com/ranking/global500/ ], Most Powerful Women[https://fortune.com/ranking/most-powerful-women/ ], and World's Most Admired Companies[https://fortune.com/ranking/worlds-most-admired-companies/ ]. Fortune builds world-class communities by convening industry thought leaders for exclusive summits and conferences, including the Fortune Global Forum[https://fortune.com/conferences/fortune-global-forum-2024/overview ], Brainstorm Tech[https://fortune.com/conferences/fortune-brainstorm-tech-2025 ], Fortune Most Powerful Women[https://fortune.com/conferences/fortune-most-powerful-women-2024 ]. For more information, visit fortune.com. Media Contacts: Patrick Reilly Fortune Patrick.Reilly@fortune.com Chelsea Hudson Fortune Chelsea.Hudson@fortune.com Logo - https://mma.prnewswire.com/media/2167808/Fortune_Media_Logo.jpg Source: Fortune Media (USA) Corporation

- 권옥랑 기자

- 2024-10-29 11:45

-

부동산 주택 단기 매도 비중이 연내 최저 수준으로 하락

연방타임즈 = 이효주 기자 | 28일 법원 등기정보광장 통계 분석 결과 지난달 전국 집합건물(아파트·빌라·오피스텔 등) 매도 건수 중 보유기간 ‘1년 내 주택 매도’ 비중은 3.05%로 올해 최저 수준을 기록했다. 지난달 단기 매도 비중은 전월 3.24% 대비 0.19%포인트(p) 감소했다. 앞서 4월 해당 비중은 3.97%까지 올라 최고치를 기록했지만, 하반기로 갈수록 우하향하면서 지난달에는 연내 최저치를 보였다. 전국 기준으로 주택을 1년 내 매도하는 단기 매도 비중이 연내 최저 수준으로 하락했다. 주택 단기 매도 비중은 집값 상승 기대감이 클 때 줄어드는 경향을 보인다. 최근 지방을 중심으로 집값 하락 폭이 많이 줄었고, 금리 인하까지 더해지면서 지방까지 집값 상승 온기가 퍼질 것이란 기대감이 확산한 것으로 풀이된다. 올해 전국 기준 매도에 따른 소유권이전등기 신청 건수는 하반기 부동산 가격 상승과 함께 꾸준히 우상향 중이다. 1월에는 4만1458건에 그쳤고, 3월에는 4만688건까지 하락했다. 그러나 7월 4만9267건으로 급증한 뒤 지난달에는 5만 건을 돌파한 5만112건으로 집계됐다. 반면 집합건물 보유기간 ‘1년 내 주택 매도’ 건수는 1월 1515건에서 지난달 1529건으로 큰 변동이 없었다. 통계에 따르면 서울의 집합건물 보유기간 ‘1년 내 주택 매도’ 비중은 지난달 2.06%로 전월 1.77% 대비 0.29%p 증가했다. 이 비중이 서울에서 2%대를 넘긴 것은 지난 5월(2.41%) 이후 4개월 만이다. 또 인천은 지난달 4.46%를 기록해 8월 3.95% 대비 0.51%p 급증했다. 1월 6.30%와 비교하면 여전히 낮은 수준이지만 5월 이후 꾸준히 우하향하던 단기 매도 비중은 지난달 처음으로 상승세를 보였다. 주택 단기 매도 감소는 수도권보다 지방에서 도드라졌다. 전국 기준으로는 1년 내 매도 비중이 줄었지만, 오히려 서울과 인천에선 이 비중이 증가했다. 이렇듯 서울과 인천에서 집합건물 단기 매도 비중이 지난달 늘어난 것은 9월 이후 주택가격 상승세가 둔화하면서 추가 집값 상승 기대감이 꺾인 영향으로 풀이된다. 한국부동산원 ‘9월 전국 주택가격동향조사’에 따르면 지난달 서울 주택값 상승률은 0.54%로 전월 대비 0.29%p 줄었다. 인천 역시 8월보다 0.22%p 내린 0.21%로 조사됐다. 반면 지방 주택값 변동률은 지난달 –0.03%로 8월 –0.04%보다 낙폭을 줄였다. 10월 역시 지방은 낙폭을 꾸준히 줄이고 있지만, 서울은 오름세 둔화가 심화하는 모양새다. 부동산원이 발표한 10월 셋째 주(21일 기준) 전국 아파트값 상승률은 –0.02%로 전주 대비 낙폭을 줄이면서 상승 전환을 앞두고 있다. 반면 서울은 0.09%로 전주 대비 오름세 둔화가 지속했다.

- 이효주 기자

- 2024-10-28 20:10

-

정치 윤석열 대통령 국정 수행 '긍정' 24.6%

연방타임즈 = 이효주 기자 | 여론조사 전문기관 리얼미터는 에너지경제 의뢰로 10월 21일부터 25일까지 전국 18세 이상 유권자 9만2490명에게 통화를 시도해 최종 2510명(무선 97 : 유선 4)이 응답을 마친 2024년 10월 4주 차 주간 집계 결과 윤석열 대통령 취임 99주 차 국정 수행 지지도는 24.6%(매우 잘함 11.5%, 잘하는 편 13.1%)로 나타났다고 28일 밝혔다. 부정 평가는 71.4%(매우 잘못함 62.1%, 잘못하는 편 9.3%)로 나타났다. '잘 모름'은 3.9%였다. 이전 조사와 비교해 긍정 평가는 0.5%p 상승했고 부정 평가는 0.9%p 하락했으며 잘 모름은 0.3%p 올랐다. 긍정 평가와 부정 평가 간 차이는 46.8%p로 오차범위 밖이었다. 연령별로는 60대 이상(60대 28.0%, 70세 이상 43.3%)에서만 긍정 평가가 전체 평균보다 높았을 뿐 그 외 연령대(18~29세 72.7%, 30대 71.8%, 40대 81.8%, 50대 80.4%)에서는 부정 평가가 전체 평균을 상회했다. 지역별로는 강원(32.8%), 부산/울산/경남(29.9%), 대구/경북(28.8%), 서울(27.8%), 대전/세종/충청(24.7%)에서는 긍정 평가가 전체 평균보다 높았고 광주/전라(82.3%), 제주(77.7%), 인천/경기(75.2%)에서는 부정 평가가 전체 평균을 상회했다. 여성(25.0%)에선 긍정 평가가, 남성(72.7%)에서는 부정 평가가 전체 평균을 넘었다. 직업별로는 가정주부(31.4%), 농/임/어업(30.1%), 학생(26.8%) 무직/은퇴/기타(25.8%)에서는 긍정 평가가, 사무/관리/전문직(80.8%)에서는 부정 평가가 전체 평균을 상회했다. 이념 성향별로는 보수(47.8%)에서는 긍정 평가가 전체 평균을 넘었고 중도(78.3%)와 진보(91.2%)에서는 부정 평가가 전체 평균보다 높았다.

- 이광언 기자

- 2024-10-28 20:10

-

수도권 광명시, 기후 위기 극복 실천가 1만 명 시대 열었다

광명시(시장 박승원)가 기후 위기 극복 실천가 1만 명 시대를 열었다. 시는 '1.5℃ 기후의병'이 1만 명을 돌파했다고 28일 밝혔다. '1.5℃ 기후의병'(이하 기후의병)은 지구온난화 위기에 맞서 시민과 함께 지구 온도 1.5℃ 상승을 막는다는 의미로 2021년 9월 시작한 시민운동이다. 기후의병은 자발적으로 재활용 분리배출, 광명줍킹데이(산책하며 쓰레기 줍기), 10·10·10 소등 캠페인 등 탄소중립 실천 문화 확산을 위해 앞장서고 있다. 기후의병은 2023년 3월 1천 명에서 2024년 1월 말 5천800명으로 증가했으며, 지난 9월 1일 '1만 번째 1.5℃ 기후의병 가입 축하 이벤트'를 시작한 지 한 달여 만인 9월 28일 1만 번째 기후의병 가입자가 나왔다. 지난 1월 5천800명이었던 것과 비교해 8개월여 만에 약 2배 증가한 수치로, 이는 기후위기에 대한 인식과 기후행동 실천이 확산하고 있음을 보여주는 것이라고 시는 설명했다. 1만 명째 기후의병 주인공은 철산동에 거주하는 허 모 씨로, 지난 9월 28일 열린 광명시 500인 원탁 토론회에 참가해 기후의병에 대한 설명을 듣고 현장에서 가입해 1만 번째 주인공이 됐다. 허 씨가 1만 번째 기후의병이 된 이야기와 소감은 오는 31일 광명시 공식 유튜브 채널에서 볼 수 있다. 허 씨는 "일상 속 작은 실천이 모이면 큰 변화를 만들 수 있다는 믿음을 가지고 있다"며 "평소 환경 문제에 관심을 기울이고 있었던 만큼, 지구를 지키는 기후의병으로 책임감을 가지고 일상 속 탄소중립 실천에 힘쓰겠다"고 소감을 전했다. 박승원 광명시장은 "1만 번째 기후의병 탄생을 계기로 더 많은 시민이 기후위기에 경각심을 갖고, 탄소중립 실천에 앞장서 줄 것을 기대한다"며 "광명시민 모두가 지구를 지키는 의병이 돼 2050 탄소중립 목표를 달성할 수 있도록 적극 지원하겠다"고 밝혔다. 시는 1만 번째 기후의병에게 광명시 지역화폐 5만 원을 경품으로 지급하고, 향후 1.5℃ 기후의병을 상징하는 1만 5천 번째 기후의병을 맞이하기 위해 지속적인 홍보와 다양한 이벤트를 진행할 예정이다. 한편, 광명시는 시민의 적극적인 탄소중립 실천을 독려하기 위해 기후의병에 가입 후 일상 속 탄소중립 실천을 인증하면 연 최대 10만 포인트(10만 원)를 지급하고 있다. 지급은 지역화폐인 광명사랑화폐로 지급돼 지역경제 선순환에도 기여하고 있다. 기후의병에 대한 자세한 사항은 탄소중립과(02-2680-6141)로 문의하면 안내받을 수 있다.

- 배지연 기자

- 2024-10-28 17:32

-

영남 대구시교육청, '디지털 기반 전공 연계 선택과목 검색 프로그램' 최초 개발·배포

대구시교육청(교육감 강은희)은 고등학교 교과목 선택에 도움을 주고자 '디지털 기반 전공 연계 선택과목 검색 프로그램'을 최초로 개발해 배포한다고 밝혔다. 2022년도에 서울대에서 '전공 연계 교과이수 과목'을 발표함에 따라, 수도권 등 주요 대학에서도 전공별 교과 이수 권장과목을 핵심과목과 권장과목으로 구분해 발표했다. 이에, 대구시교육청은 지난 4월에 서울대 등 8개 대학의 전공에 따른 이수 권장과목을 검색할 수 있는 '전공 연계 선택과목 검색 프로그램'을 최초로 개발해 엑셀 파일로 각 학교에 배포했고, 이후 디지털 기반으로 쉽게 검색이 가능한 시스템 개발을 위해 노력해 왔다. 그 결과, 학생과 학부모, 교사 등 누구나 8개 대학의 전공별 권장과목을 편리하게 검색할 수 있도록, 기존의 엑셀 파일을 기반으로 '디지털 기반 전공 연계 선택과목 검색 프로그램'을 개발해 10월 28일(월)부터 대구진학진로정보센터 누리집(www.dge.go.kr/jinhak)을 통해 배포한다. 이 프로그램을 통해 학생과 학부모는 희망하는 전공에 필요한 교과목을 미리 알 수 있을 뿐 아니라, 학생이 관심을 가지는 교과목과 연계되는 관련 전공도 쉽게 파악할 수 있고, 교사들의 학생 진로지도에도 유용하게 이용될 것으로 기대된다. 또한, 각 대학의 학과별 이수 권장 과목 정보를 검색하며 다른 대학·학과를 3개까지 병렬로 한눈에 비교·분석하고 파일로 내려받을 수 있는 기능을 구현했고, 학생들이 자신의 적성에 맞는 전공을 선택할 때 더 자세하고 정확한 정보를 얻을 수 있도록 학과 소개 동영상도 탑재돼 있다. 강은희 교육감은 "학생부종합전형의 평가요소 중 하나인 진로 역량을 기르기 위한 전공 관련 교과 이수 노력은 학생의 과목 선택에서 시작한다"며"많은 학생들이 여러 선생님들이 머리를 맞대고 열심히 개발한 이 프로그램을 이용해 주도적으로 자기 적성에 맞는 진로를 탐색하기 바란다"라고 말했다.

- 배용철 기자

- 2024-10-28 17:31

-

사회 함양군 미국 시장개척단, 미주 전역에 함양 농식품 알리다

함양군이 내수시장 한계를 극복하고 미국 수출 확대를 위해 추진한 미국 시장개척단 일정을 성황리에 마쳤다. 미국 시장 개척단은 지난 20일 애틀랜타로 출국했으며, 21일 애틀랜타 메가마트에서 열린 판촉 행사에 참여해 함양 농식품을 소개해 좋은 반응을 얻었다. 더불어 이날 메가마트 미주 본부와 협약을 체결해 미국 중부시장에 함양 농식품 수출을 확대할 수 있는 발판을 마련했다. 이후 24일 로스앤젤레스에서 한인회와 함께 추진한 나눔 행사를 통해 현지 소비자들에게 함양 농식품의 매력을 알리는 데 큰 역할을 해냈으며, 26일에는 로스앤젤레스 갤러리아백화점 내에 운영되고 있는 함양군 페이스샵에서 현지 소비자와 직접 소통하며 입점 제품의 선호도 및 시장성 조사로 페이스샵 발전 방향성에 대해 검토했다. 이어 26일 진병영 군수는 엠비씨(MBC)와 에스비에스(SBS) 스튜디오에서 단독 인터뷰를 진행해 함양군 주요 농식품과 문화관광 등을 미국 전역에 소개함으로써 홍보 역할을 톡톡히 해냈다. 군은 이번 미국 시장 개척단 활동이 이동시간과 시차 등을 고려할 때 실제 활동 시간은 6일 정도로 제한된 가운데서도 미국 2개 지역을 순방해 함양군과 함양 농식품을 홍보하는 데 큰 역할을 했다고 밝혔다. 진병영 함양군수는 "이번 시장개척단 활동에서는 함양군 우수 농식품을 미주 전역으로 소개할 뿐만 아니라, 메가마트 및 로스앤젤레스 한인회와의 협약 체결로 앞으로 더 많은 함양 농식품이 미주 지역에 진출할 수 있는 중요한 발판이 될 것"이라며 "올해 적극적인 해외 마케팅 활동이 앞으로의 함양군 수출 활성화로 이어질 수 있도록 최선을 다하겠다"라고 말했다.

- 권옥랑 기자

- 2024-10-28 17:29